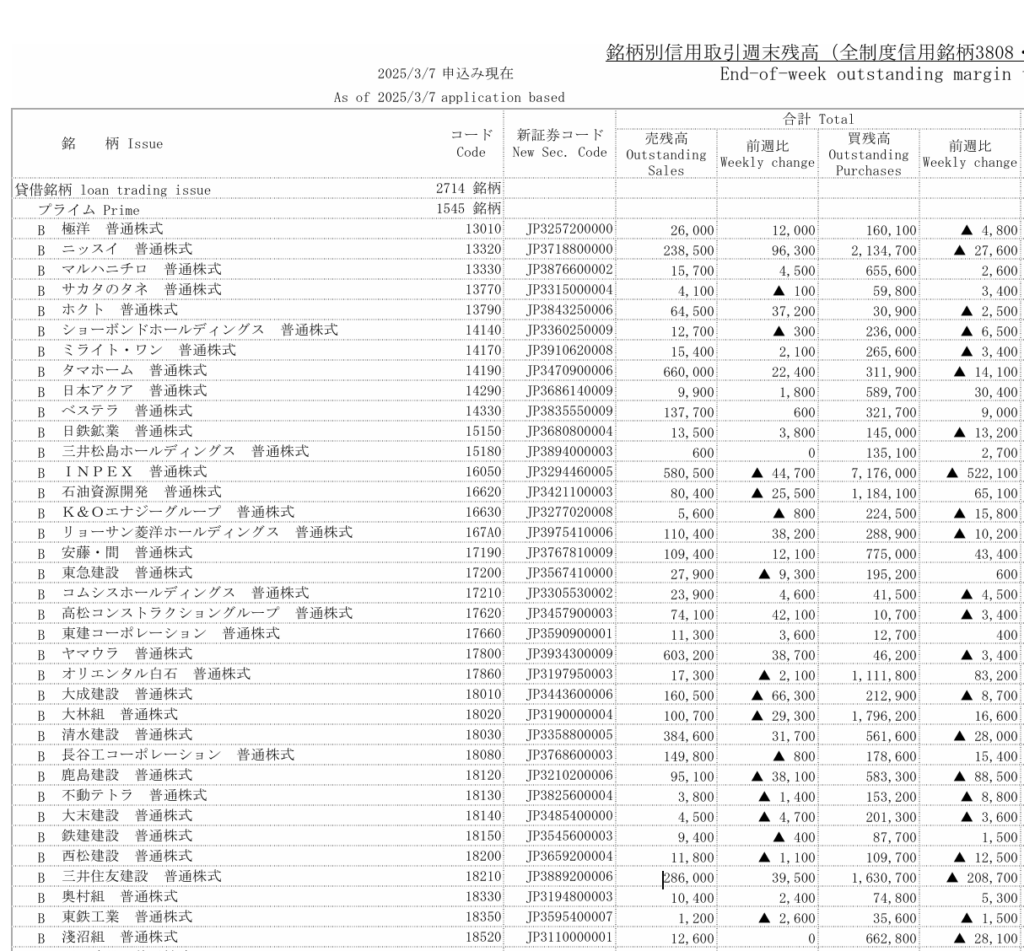

1つは日本取引所グループが毎週第二営業日の午後4:30に発表する「信用取引週末残高情報」

そのページで以下のような情報が確認できる。

こんな感じで売残高と買残高が確認できる。

もう一つは制度信用のみの残高になるが、毎営業日の銘柄ごとの融資・貸株残高が翌営業日の昼の12時を目安に更新される日本証券金融の情報。

ここではまず以下のように銘柄を指定する。

すると以下のように融資残高と貸株残高が確認できる。

上記の二つのサイトで確認できる。

売り残高が多いと将来の買いが増え、買い残高が多いと将来の売りが増えやすい。

つまり売り残高が多いと将来買いが入ると思われるので株価が上がりやすく、買い残高が多いと将来売りが入ると思われるので株価が下がりやすいらしい。

また一般信用取引と制度信用取引の違いは以下のサイトを見るとよさそう。

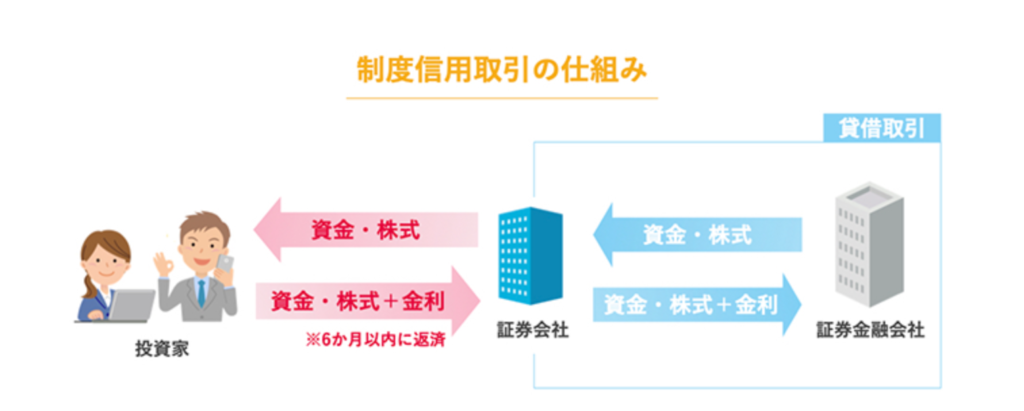

信用取引は、投資家が証券会社から、資金や株式を借りることで取引が実現します。そうなると、証券会社の資金や株式が不足することがあります。このとき証券会社は、「証券金融会社」という機関から、資金や株式を借ります。この証券会社と証券金融会社の間の取引を「貸借取引」といいます。制度信用取引では、貸借取引が存在します。

一般信用取引では、「貸借取引」も「証券金融会社」も存在しません。また、この後の比較表で紹介する、証券取引所による制限が少ない取引です。一般信用取引は投資家と証券会社の間だけで信用取引が完成するので、投資家にとっては自由度が高い信用取引といえるでしょう。その分、証券会社に返済する金利は、一般的に制度信用取引の金利より高くなります。

制度信用取引と一般信用取引の特徴としての違いは以下の通り

制度信用取引と一般信用取引の特徴と活用法

株式投資において、信用取引は自己資金以上の取引を可能にし、投資戦略の幅を広げる手段として広く利用されています。信用取引には主に「制度信用取引」と「一般信用取引」の2種類が存在し、それぞれに特徴やメリット・デメリットがあります。本記事では、これらの取引の詳細と、それらを活用した効果的な投資戦略について解説します。

制度信用取引の特徴

制度信用取引は、証券取引所が定めたルールに基づいて行われる信用取引です。主な特徴は以下のとおりです。

1. 対象銘柄

証券取引所が選定した「制度信用銘柄」が取引の対象となります。これらの銘柄は一定の基準を満たしており、流動性や信用性が高いとされています。 jpx.co.jp

2. 返済期限

新規建玉の返済期限は6ヶ月以内と定められています。この期間内に反対売買や現引き・現渡しを行う必要があります。

3. 金利・貸株料

一般的に、制度信用取引の買方金利や貸株料は、一般信用取引よりも低く設定されています。例えば、楽天証券では買方金利が年率2.80%、貸株料が年率1.10%となっています。

4. 逆日歩の発生

売建ての需要が高まり、株式が不足すると、証券金融会社が機関投資家等から株式を借り受ける際に発生するコストを逆日歩(品貸料)と呼びます。この逆日歩は、売建て投資家が負担することになります。

一般信用取引の特徴

一般信用取引は、投資家と証券会社との間で契約内容を自由に設定できる信用取引です。主な特徴は以下のとおりです。

1. 対象銘柄

証券会社が独自に選定した銘柄が取引の対象となります。これにより、制度信用取引では取り扱えない銘柄も取引可能となる場合があります。

2. 返済期限

返済期限は証券会社との契約内容によりますが、無期限に設定されている場合が多く、長期的な投資戦略を立てやすい特徴があります。

3. 金利・貸株料

一般的に、一般信用取引の金利や貸株料は、制度信用取引よりも高めに設定されています。例えば、SBIネオトレード証券では買方金利が年率2.75%とされています。

4. 逆日歩の回避

一般信用取引では、証券金融会社を介さずに株式を調達するため、逆日歩が発生しません。これにより、予期せぬコストを回避することが可能です。

制度信用取引と一般信用取引の比較

以下の表に、制度信用取引と一般信用取引の主な違いをまとめます。

| 項目 | 制度信用取引 | 一般信用取引 |

|---|---|---|

| 対象銘柄 | 制度信用銘柄 | 証券会社選定銘柄 |

| 返済期限 | 6ヶ月以内 | 無期限(証券会社による) |

| 金利・貸株料 | 低め | 高め |

| 逆日歩の発生 | あり | なし |

このように、両者には明確な違いがあり、投資家の目的や戦略に応じて使い分けることが重要です。

制度信用取引と一般信用取引を活用した投資戦略

それぞれの特徴を理解した上で、効果的な投資戦略を立てることが可能です。以下に具体的な活用法を紹介します。

1. 短期的な値動きを狙う戦略

短期的な株価の値上がりや値下がりを狙う場合、金利や貸株料が低く設定されている制度信用取引が適しています。ただし、逆日歩のリスクがあるため、売建てを行う際は注意が必要です。 SMBC日興証券

2. 長期的な投資戦略

長期的な値上がりを期待する場合や、じっくりと株価の動きを見極めたい場合は、返済期限が無期限に設定されている一般信用取引が有効です。ただし、金利や貸株料が高めに設定されている点を考慮し、コスト管理を徹底する必要があります。

3. 優待クロス取引(株主優待タダ取り)への活用

株主優待を目的とした取引の場合、一般信用取引を活用した「優待クロス取引」が有効です。一般信用取引では逆日歩が発生しないため、制度信用取引と比較して低リスクで株主優待を取得できます。

具体的な手法としては、権利確定日前に現物株を買い、同時に一般信用取引で同数量の株を売り建てます。これにより、株価変動のリスクを相殺し、優待のみを狙った取引が可能になります。

ただし、貸株料が発生するため、権利確定日直前で取引を行うなど、コスト管理を徹底する必要があります。

制度信用取引・一般信用取引を使う際の注意点

1. リスク管理の徹底

信用取引は自己資金以上の取引が可能なため、大きなリターンが期待できる反面、リスクも増大します。特に、制度信用取引では返済期限が6ヶ月以内と短いため、計画的な資金管理が重要です。

2. 逆日歩のリスク

制度信用取引での売建て時に注意が必要なのが逆日歩です。人気銘柄の売りが集中すると逆日歩が高騰し、思わぬ損失が生じる場合があります。特に権利確定日前後は注意しましょう。

3. コスト意識

信用取引では金利や貸株料が発生します。制度信用取引の方がコストは低めですが、一般信用取引の長期取引ではコストが積み上がります。取引コストを考慮しつつ、取引のタイミングや期間を選ぶ必要があります。